اندازه گیری نوسانات: نقاط صحبت

- نوسانات اندازه گیری تغییرات قیمت در یک دوره زمانی مشخص است.

- برای اندازه گیری نوسانات، میانگین محدوده واقعی (ATR) و Volatility Pro شاخص ها استفاده می شود.

تجزیه و تحلیل تکنیکال می تواند ارزش قابل توجهی را برای یک معامله گر به ارمغان بیاورد.

در حالی که هیچ نشانگر یا مجموعه ای از شاخص ها آینده را کاملاً پیشبینی میکند، معاملهگران میتوانند از حرکات تاریخی قیمت برای دریافت ایده برای چه چیزی استفاده کنند ممکن است در آینده اتفاق بیفتد

در این مقاله، با تمرکز بر یکی از عوامل اصلی مهم در تعیین شرایط بازار، یعنی نوسانات، بحث تحلیل تکنیکال را یک قدم جلوتر میبریم.

خطر نوسانات

جذابیت شرایط با نوسانات بالا می تواند آشکار باشد: سطوح بالاتر نوسان به معنای حرکات بیشتر قیمت است و حرکات بزرگتر قیمت به معنای فرصت بالقوه بیشتر اما خطر احتمالی بیشتر است.

معامله گران باید طیف کامل این سناریو را ببینند: سطوح بالاتر نوسانات همچنین به این معنی است که حرکت قیمت حتی کمتر قابل پیش بینی است. معکوسها میتوانند تهاجمیتر باشند، و اگر معاملهگر خود را در سمت اشتباه حرکت بیابد، ضرر احتمالی میتواند در یک محیط با نوسان بالا حتی بیشتر باشد، زیرا افزایش فعالیت میتواند منجر به حرکتهای بزرگتر قیمت علیه معاملهگر و همچنین در آنها شود. لطف.

میانگین محدوده واقعی

نشانگر میانگین محدوده واقعی در مورد اندازه گیری نوسانات بالاتر از سایر شاخص ها قرار دارد. ATR توسط J. Welles Wilder (همان آقایانی که RSI، Parabolic SAR و نشانگر ADX را ایجاد کردند) ایجاد شد و برای اندازه گیری محدوده واقعی در یک دوره زمانی مشخص طراحی شده است.

محدوده واقعی به عنوان بزرگتر از موارد زیر مشخص می شود:

- اوج دوره جاری کمتر از پایین دوره جاری

- اوج دوره جاری کمتر از ارزش پایانی دوره قبل است

- کمترین مقدار دوره جاری کمتر از ارزش پایانی دوره قبل است

از آنجا که ما در تلاش برای اندازه گیری نوسان هستیم، مقادیر مطلق در محاسبات بالا برای تعیین “محدوده واقعی” استفاده می شود. بنابراین بزرگترین عدد از سه عدد بالا «محدوده واقعی» است، صرف نظر از اینکه مقدار آن منفی بوده یا خیر.

هنگامی که این مقادیر محاسبه می شوند، می توان آنها را در یک دوره زمانی میانگین کرد تا نوسانات کوتاه مدت را هموار کند (14 دوره معمول است). نتیجه میانگین محدوده واقعی است.

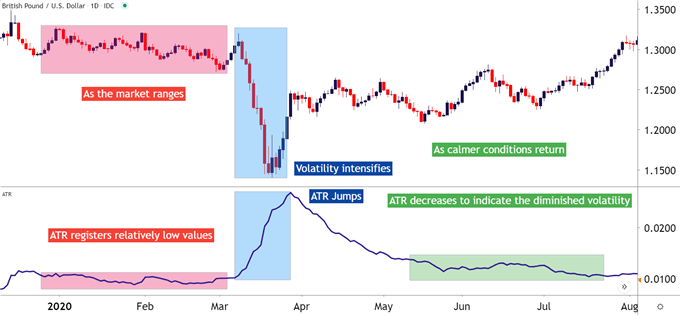

در نمودار زیر، ما ATR را اضافه کردهایم تا نشان دهیم که چگونه با افزایش دامنه حرکات قیمت، این اندیکاتور مقادیر بزرگتری را ثبت میکند:

GBP/USD (ژانویه-آگوست 2020) با استفاده از ATR

نحوه استفاده از ATR

پس از اینکه معامله گران اندازه گیری نوسان را یاد گرفتند، می توانند به یکی از دو روش به دنبال ادغام شاخص ATR در رویکردهای خود باشند.

- به عنوان یک فیلتر نوسانات برای تعیین استراتژی یا رویکرد به کارگیری

- برای اندازه گیری هزینه ریسک یا فاصله توقف احتمالی هنگام شروع موقعیت های معاملاتی

استفاده از ATR به عنوان یک فیلتر فرار

معامله گران می توانند با یکی از دو رویکرد متفاوت به محیط های کم نوسان نزدیک شوند.

به سادگی، معامله گران می توانند به دنبال محیط کم نوسان برای ادامه باشند، یا می توانند به دنبال تغییر آن باشند. به این معنی که معاملهگران میتوانند با معامله دامنه (ادامه نوسانات کم) به نوسان کم نزدیک شوند یا میتوانند به دنبال معامله شکست (افزایش نوسانات) باشند.

تفاوت بین این دو شرط بسیار زیاد است. از آنجایی که معامله گران محدوده به دنبال فروش مقاومت و خرید حمایت هستند در حالی که معامله گران شکست به دنبال این هستند که دقیقا برعکس عمل کنند.

علاوه بر این، معاملهگران محدوده معمولاً از تجمل حمایت و مقاومت کاملاً تعریف شده برای قرار دادن توقف برخوردار هستند. در حالی که معامله گران شکست. و در حالی که شکست به طور بالقوه می تواند منجر به حرکت های بزرگ شود، احتمال موفقیت به طور قابل توجهی کمتر است. این بدان معناست که شکستهای کاذب میتوانند فراوان باشند، و تجارت شکست اغلب به نسبتهای ریسک به پاداش تهاجمیتری نیاز دارد (برای جبران احتمال کمتر موفقیت).

استفاده از ATR برای مدیریت ریسک

یکی از مبارزات اولیه برای معامله گران جدید این است که یاد بگیرند که در هنگام شروع موقعیت های جدید، ایستگاه محافظ را در کجا قرار دهند. ATR می تواند به این هدف کمک کند.

از آنجا که ATR بر اساس حرکات قیمت در بازار است، شاخص همراه با نوسانات رشد خواهد کرد. این به معاملهگر امکان میدهد در بازارهای پر نوسانتر از توقفهای گستردهتر یا در محیطهای با نوسان کمتر از توقفهای محدودتر استفاده کند.

نشانگر ATR در قالب قیمتی مشابه جفت ارز نمایش داده می شود. بنابراین، مقدار ‘.00458’ روشن است یورو/دلار آمریکا نشان دهنده 45.8 پیپ است. متناوبا، خواندن ‘.455’ در USDJPY نشان دهنده 45.5 پیپ است. با افزایش یا کاهش نوسانات، این آمار نیز افزایش یا کاهش خواهد یافت.

معامله گران می توانند با قرار دادن توقف بر اساس ارزش ATR از این به نفع خود استفاده کنند. خواه این یک عامل شاخص (مانند 50٪ ATR) باشد یا خود نشانگر مستقیم خوانده شود. نکته کلیدی در اینجا این است که اندیکاتور خوانده شده به شرایط اخیر بازار پاسخ می دهد و به معامله گر که از این اندیکاتور در رویکرد خود استفاده می کند، عنصری از سازگاری را امکان پذیر می کند.

منبع: https://www.mql5.com/en/blogs/post/751214